In dit artikel bespreken we de goudaankopen van centrale banken sinds de kredietcrisis. De goudaankopen van centrale banken zijn namelijk sinds de kredietcrisis van 2008 wereldwijd weer flink toegenomen.

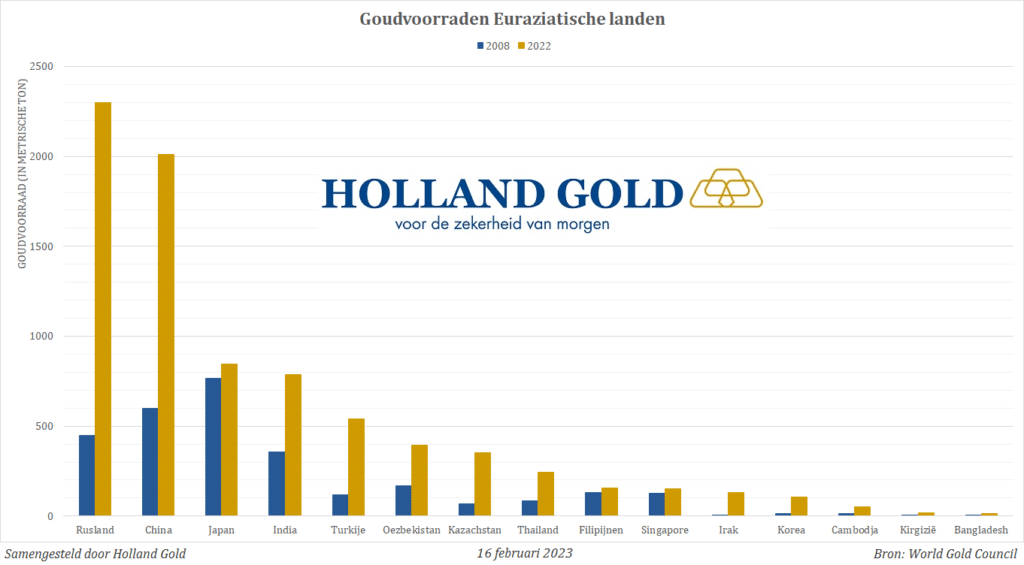

In totaal werd er tot heden (eind 2022) voor meer dan 10.500 ton goud ingekocht. Een dikke 5000 ton hiervan is door Euraziatische landen ingekocht. Het gaat hier vooral om Rusland, China en India. Rusland heeft zijn goudvoorraad met +1848 ton uitgebreid. China heeft zeker +1410 ton toegevoegd. Rusland heeft nu zeker een goudvoorraad van 2299 ton, China beschikt over meer dan 4300 ton goud. Andere centrale banken die flinke goudaankopen doen de afgelopen jaren zijn India, Turkije, Kazachstan, Oezbekistan en Thailand. Hieronder in de grafiek samengesteld door Holland Gold kun je deze nieuwe goudaankopen duidelijk zien:

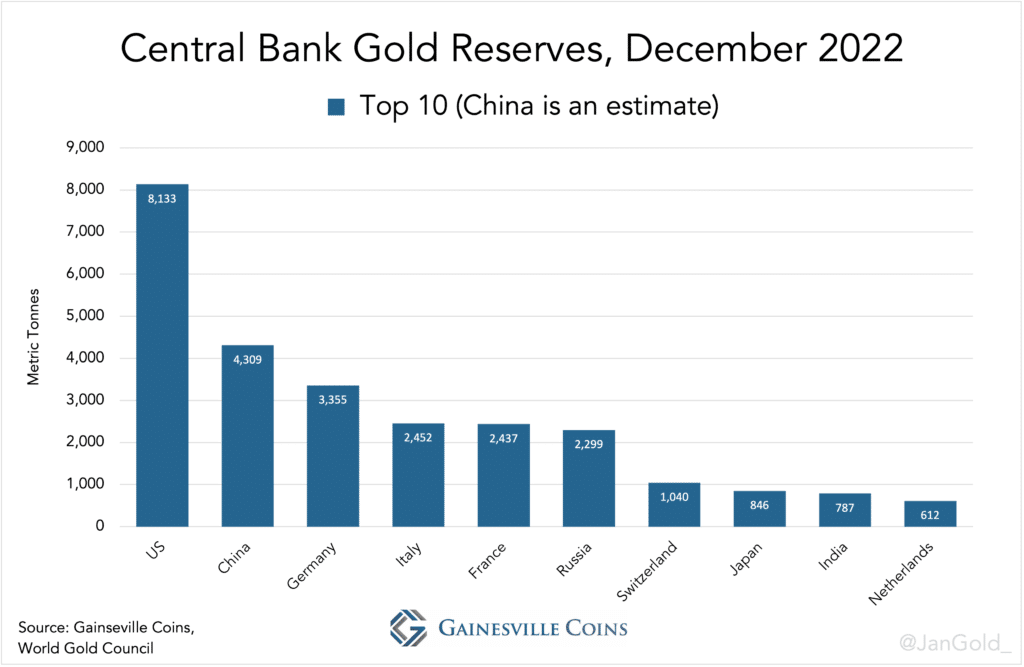

De centrale banken in het Westen zijn gestopt met het verkopen van goud. Hieronder in de grafiek kun je een schatting zien van de huidige goudreserves die bij de centrale banken worden aangehouden (December 2022).

Waarom kopen centrale banken goud? Wat is de betekenis van deze goudaankopen?

Om dit goed te begrijpen, maken we een kort uitstapje naar de werking van het geldsysteem sinds de Tweede Wereldoorlog. Centrale banken zijn verantwoordelijk van het uitgeven van het basisgeld (M1). Voorheen was dit basisgeld gedekt door goud. De Verenigde Staten kon daar aanvankelijk ook niet omheen. Na de Tweede Wereldoorlog werd de VS als de wereldmacht monetair bevestigd tijdens de Bretton Woods conferentie met de introductie van de dollar als de wereldreservemunt. De waarde van deze dollar was gekoppeld aan goud. De dollarreserves die centrale banken aanhielden konden worden ingewisseld voor goudbaren.

Van solide geld naar overheidsgeld

In 1971 werd deze inwisselbaarheid eenzijdig opgeschort door de VS en werd er een nieuw systeem van fluctuerende wisselkoersen geïntroduceerd. Het geld is sindsdien niet meer afgedekt door een schaarse monetaire activa (solide geld). Deze dekking werd vervangen voor alleen nog maar het vertrouwen in de overheid om belastingen te heffen en krediet op te halen (overheidsfinanciën), het bankwezen met de centrale bank en de staat van de economie.

Aangezien de VS globaal de belangrijkste economie was, werd in feite goud vervangen door Amerikaanse staatsobligaties en dollarbankreserves.

Dit wordt ook wel fiat-geld genoemd ofwel overheidsgeld. Het is geld dat door de overheid wordt afgedwongen om te gebruiken als een wettigbetaalmiddel en verder door de banken wordt uitgeven en beheert als krediet onder toezicht van de centrale bank. De VS kon als een hegemonie de dollar als een fiat-wereldvaluta verder afdwingen met behulp van een oppermachtig leger en het petrodollar-recycling mechanisme. Hiermee kon de VS via een methode van schuldenimperialisme er verder voor zorgen dat alle landen in de wereld altijd dollars nodig hebben om aan hun internationale verplichtingen te kunnen voldoen en handel te kunnen bedrijven.

Aangezien fiat-geld niet meer hoeft te worden afgedekt is het veder ook makkelijker om krediet in omloop te brengen. Het biedt de overheid, de centrale bank en het bankwezen meer flexibiliteit in het aansturen van de geldhoeveelheid. Het meeste fiat-geld dat nu in omloop is, is gebaseerd op krediet. Volgens een recent BIS-rapport hebben pensioenfondsen en andere financiële instellingen buiten de Verenigde Staten meer dan $80 biljoen (80.000 miljard) in uitstaande dollar-schuldverplichtingen die buiten de balans worden gehouden.

Wat verder de situatie verergert is dat de meeste krediet niet-productief (voor o.a. speculatie en oorlogsvoering) is ingezet geworden. Het heeft uiteindelijk verschillende crashes veroorzaakt met de kredietcrisis van 2008 als eindresultaat. Deze kredietcrisis is uiteindelijk niet structureel verholpen geworden. In feite werd het financiële fiat-geldsysteem van een totale ineenstorting gered door een toen der tijd ongekend grote kredietexpansie uitgevoerd door de Federal Reserve (bail-out).

Sinds deze kredietcrisis neemt het vertrouwen in de economie, het bankwezen en de centrale banken steeds meer af terwijl de globale schuldenlast exponentieel snel verder groeit en meer dan 380 biljoen bedraagt. De wereld is in principe bankroet aangezien deze schuld nooit meer kan worden afgelost. De dollar als wereldreservemunt is nu een probleem en uiteindelijk onhoudbaar. Centrale banken die zelf geen dollars kunnen printen en alleen zwakkere valuta´s kunnen printen, doen er dus goed aan om goud aan te kopen als een hedge. Goud kent geen tegenpartij (krediet) risico´s en is door de eeuwen heen als monetaire vertrouwensbasis gebruikt geworden. Uiteindelijk was goud altijd het solide geld van de markt en de internationale handel geweest. Wanneer uiteindelijk een fiat-geldsysteem van de banken in elkaar stort, kan een centrale bank met behulp van het goud weer het systeem herstarten met de herintroductie van een goud standaard.

Oorlogspropaganda en waanzinnig sanctiebeleid

Sinds 2022 nadat de Verenigde Staten en de Europese Unie de dollar- en euroreserves van Rusland hebben geconfisqueerd en de Russische banken van het SWIFT-netwerk hebben buitengesloten; is het onomstotelijk duidelijk geworden dat de dollar als een sanctiewapen wordt ingezet. Het is niet meer een neutrale monetaire rekeneenheid voor de internationale handel. Deze gebeurtenis staat ook wel bekend als de Bretton Woods III event waarbij het vertrouwen in de dollar als handelsmunt tanende is en er hard gewerkt wordt aan een alternatief systeem onder leiding van de BRICS. Centrale banken in Eurazië hebben in 2022 voor een recordbedrag aan goud gekocht en China lanceerde de Petroyuan die uiteindelijk ook een gouddekking heeft. Dit in het kader van de verdere ontwikkeling van een Eurasian Economic Forum en Greater Eurasian Partnership.

Goudaankopen van centrale banken duiden op herintroductie goud standaard

Het is duidelijk dat het Oosten zich klaar maakt voor de herintroductie van goud als een monetair anker binnen dit handelsblok. Wil het Westen en vooral Europa straks aan goedkope grondstoffen komen, zal het uiteindelijk in goud moeten betalen. Het sanctiebeleid heeft een Euraziatische Great Reset in ieder geval in een nieuwe versnelling gezet. De goudaankopen van de centrale banken zijn in de huidige monetaire en geopolitieke context goed te begrijpen. Verdere goudaankopen door centrale banken over de hele wereld zullen waarschijnlijk in 2023 weer blijven toenemen. Lees en leer meer over waarom en hoe beleggers investeren in goud: