Als Goldman Sachs de bank is die de wereld bestuurt, is BNP Paribas ongetwijfeld de bank die in Frankrijk de lakens uitdeelt. BNP heeft een filiaal in Nederland en is vooral ook sterk vertegenwoordigd in België. De nationale bank van Frankrijk, de Banque de France, wordt bestuurd door de voormalige baas van BNP, François Villeroy de Galhau. Als geen ander weet deze hoge functionaris hoe desastreus de toestand van de Europese grootbanken wel is. Waarin verschilt BNP dan van andere financiële instellingen ?

De omvang van de balans

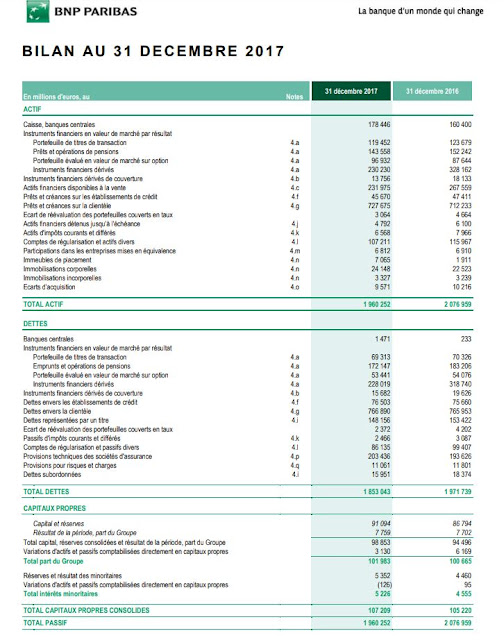

Ziehier een overzicht van het bilan van BNP voor het boekjaar 2017 :

Met een balans van 1.960 miljard euro komt de omvang van de bank overeen met ongeveer 75% van het BBP van Frankrijk. Omwille van haar volume is deze kolos dus ‘incontournable’ bij het uitstippelen van het financieel-economisch beleid van het land.

Problemen met BNP Parisbas. Het eigen vermogen van de bank!

107 miljard euro. Maar volgens econoom en financieel analist Jean-Pierre Chevalier bedraagt het kernkapitaal (na aftrek van potentiële verliezen voor slechte leningen) niet meer dan 50 miljard euro! Waarmee dus nog maar eens blijkt dat de bankbalans van een megabank een zwarte doos is. Het reële eigen vermogen van BNP Paribas bedraagt dus een schamele 2,55% van de passiva. Zonder dan nog rekening te houden met de zogenaamde buitenbalansactiviteiten…

Natuurlijk wordt ons verteld dat de banken solide zijn, dat de controle-autoriteiten controle uitoefenen, dat we allemaal op beide oren kunnen slapen want dat men goed waakt over onze centen. De realiteit is dat ons geld eigenlijk al niet meer bestaat.

Uw vermogen op de bank is hetgeen de bank u schuldig is. De bank is uw schuldenaar. Uw rekeningsaldo bevindt zich in de kolom van de bankpassiva. Als BNP instort, kan deze instelling haar depositohouders in theorie alleen met eigen middelen terugbetalen, namelijk die 50 miljard euro. Maar de volledige schuld, het volledige aansprakelijke bedrag is echter de voornoemde 1.960 miljard euro. Het is overduidelijk dat als er zich een panieksituatie voordoet, er absoluut onvoldoende kapitaal aanwezig is om iedereen die z’n geld opeist uit te betalen.

Problemen met BNP Parisbas. Niets veranderd sinds 2008

Ieder van ons zal dat bestempelen als abnormaal. En toch is het zo. Het is normaal dat er niets is veranderd sinds 2008 omdat er niets kán veranderen. Vanuit banktechnisch en economisch oogpunt is dat gewoon onmogelijk. Als we een échte garantie voor onze deposito’s willen, dan zou een bank minstens 50% eigen vermogen moeten bezitten. Maar als dergelijke verhoudingen werden opgelegd aan de banken, zouden ze allemaal failliet gaan. We hebben ons economisch systeem ontworpen met eindeloze groei als objectief. Daartoe moet men de economische pomp echter voorzien van schier onbeperkte hoeveelheden geld die op een dag moeten worden terugbetaald … of niet.

Problemen met BNP Parisbas. Bewust foute communicatie

Het enige wat er fundamenteel is veranderd, is de communicatie. Men zegt ons dat er een Europees depositogarantiefonds bestaat (klopt niet, er bestaan uitsluitend nationale garantiefondsen die evenwel nauwelijks gekapitaliseerd zijn) dat er hervormingen doorgevoerd zijn, dat Europa iets nieuws en iets geweldigs creëert enz. Kortom, men doet ons geloven dat alles in orde is. In feite trekken de grootbanken, die de grote geldschieters van de wereldeconomie geworden zijn, aan de touwtjes en dienen uitsluitend hun eigen belangen.

Banken zijn voor de economie te vergelijken met wat kerncentrales betekenen voor onze elektriciteitsvoorziening. In de Verenigde Staten heeft men de slechte leningen afgeschreven. In de Europese Unie is dat evenwel niet gebeurd. Sommigen schatten de leningen in gebreke op 3.000 miljard euro of 19,5% van het Europese BBP. Bovenstaande balansanalyse van BNP Paribas maakt dus pijnlijk duidelijk hoe ernstig de financiële situatie in Europa wel blijft.

Gerelateerde artikels:

Bronvermelding: dit artikel is met toestemming overgenomen van de blog systeemcrisis.