Wat wordt er bedoelt met een inverted yield curve?

De term inverted yield curve is een Engels financieel begrip dat veelvuldig gebruikt wordt binnen de obligatiemarkten. Het kan worden vertaald met omgekeerde rentecurve. Het is een financieel fenomeen waarbij het rente rendement (yield) op de kortlopende obligaties hoger uitvalt dan die van de langer lopende obligaties. Het is een belangrijk meetpunt om het marktsentiment en economische vooruitzichten van beleggers te peilen. Vandaar dat er vooral specifiek wordt gekeken naar de Amerikaanse staatsobligaties (US Treasuries), de belangrijkste economische motor en financieel centrum van de wereld. Hierbij wordt de rente van de specifiek de Amerikaanse Treasury-Notes met een looptijd van 2 en 10 jaar met elkaar vergeleken.

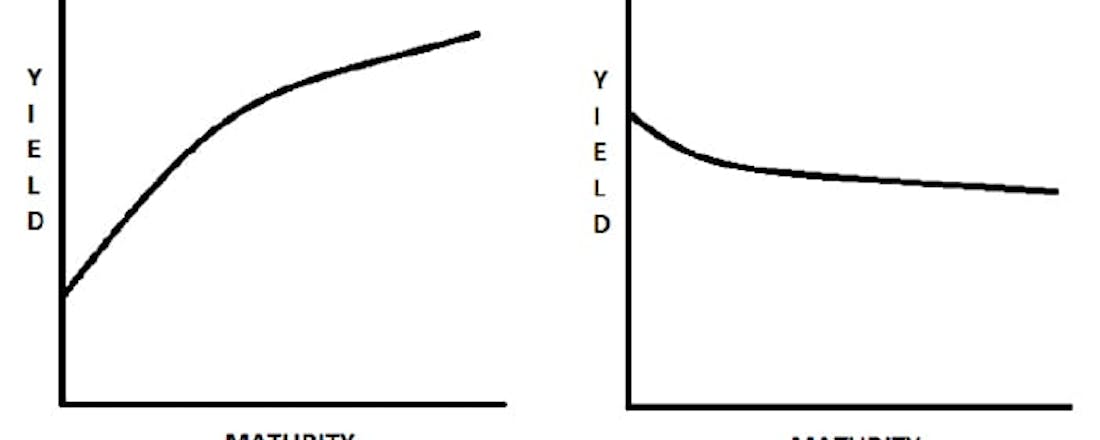

De normale rentecurve op Amerikaanse staatsobligaties:

Bij stabiele en goede economische tijden hebben staatsobligaties met een lange looptijd een hogere rentevergoeding aangezien de vraag naar kort-lopende staatsobligaties groter is. Het is dan nadelig en in feite meer risicovol om geld voor een periode van 10 jaar vast te leggen in een staatsobligatie. Beleggers willen o.a. gecompenseerd worden voor gemiste opportuniteitskosten en inflatie (koopkracht verlies). Ze willen dan ook voor deze investering worden beloond met een hoger rente rendement (yield) op een langer lopende staatsobligatie.

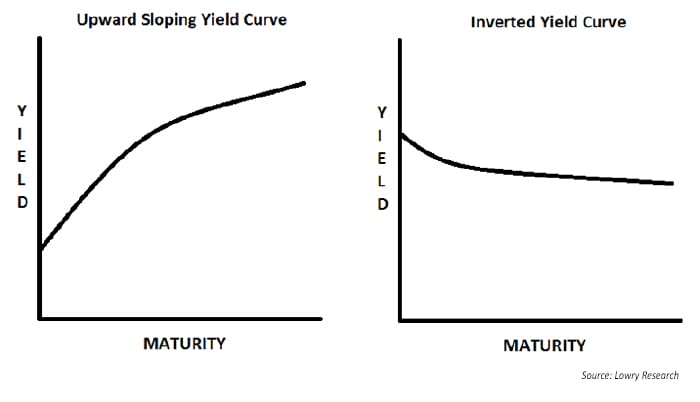

Wat is het betekenis van een omgekeerde rentecurve (inverted yield curve) op Amerikaanse staatsobligaties?

Wanneer de vooruitzichten onzeker worden, zal de vraag naar kortlopende staatsobligaties afnemen en zijn de langlopende staatsobligaties meer interessant als een veilige lange termijn belegging. In het geval van een yield curve inversion tussen de tweejarige en tienjarige Treasury Notes geeft dit aan dat de beleggers pessimistisch zijn over de economische vooruitzichten en daardoor meer geld beleggen in veiliger geachte staatsobligaties met een 10 jarige looptijd. De rentevergoeding neemt door de toenemende vraag af, terwijl de rentevergoeding van de kortlopende staatsobligaties omhoog schiet. Ze zijn minder interessant omdat ze als meer risicovol worden beschouwd en daardoor een hogere rente krijgen dan de 10 jarige obligatie. Dit is een zeer slecht teken en geeft volgens economische analisten aan dat er binnen een jaar een recessie zullen krijgen.

De macro-economische signalen zijn er ook. De Chinese en Duitse economische cijfers zijn slecht. Er is sprake van een handelsconflicten tussen China en de Verenigde Staten. Bovendien, een belangrijk financieel centrum in Azië, Hong Kong, verkeerd in een staat van crisis en tumult.

Inverted yield curve & negative yielding debt & debt imperialism?

Dit is allemaal slecht nieuws voor de effectenmarkten, maar niet voor de Amerikaanse overheidscapaciteit om meer goedkope obligaties uit te geven. Aangezien de Amerikaanse obligaties nog steeds als een van de meest veilige beleggingen in de wereld worden beschouwd, zal er bij een globaal economische recessie meer vluchtkapitaal uit de rest van de wereld in Amerikaanse staatsobligaties stappen. Vooral omdat de meeste institutionele beleggers weinig keuze hebben.

Bij een zware recessie zou de absurde situatie kunnen ontstaan dat de Amerikaanse staatsobligaties e zelfs een negatief rendement kunnen krijgen: negative yielding debt! De wereld zal de Verenigde Staten betalen om exponentieel meer schulden te scheppen op haar al onbetaalbare officiële schuldenberg van nu $ 22 biljoen ( 22,000,000,000,000). Dit is een mogelijke apotheose voor het Amerikaanse tijdperk van schulden imperialisme. We leven in bizarre financiële tijden!

Voor de kleine burger betekent dit gewoon financiële repressie met een periode van stagflatie en aanzienlijk koopkracht verlies. Voor meer informatie: