Dit artikel bespreekt de dedollarisatie van de ASEAN-regio en de mogelijke implicaties. Verder ook de rol van de BRICS in dit proces en of de Yuan wel als nieuwe reservevaluta de dollar zal vervangen.

INHOUDSOPGAVE

De dedollarisatie van de ASEAN-regio is van start gegaan. Op 28 maart 2023 was er een officiële bijeenkomst van alle ASEAN-ministers van Financiën en presidenten van de centrale banken in Indonesië. Bovenaan de agenda stond een bespreking om de afhankelijkheid van de Amerikaanse dollar, euro, yen en Britse pond voor financiële transacties te verminderen en over te gaan op schikkingen in lokale valuta.

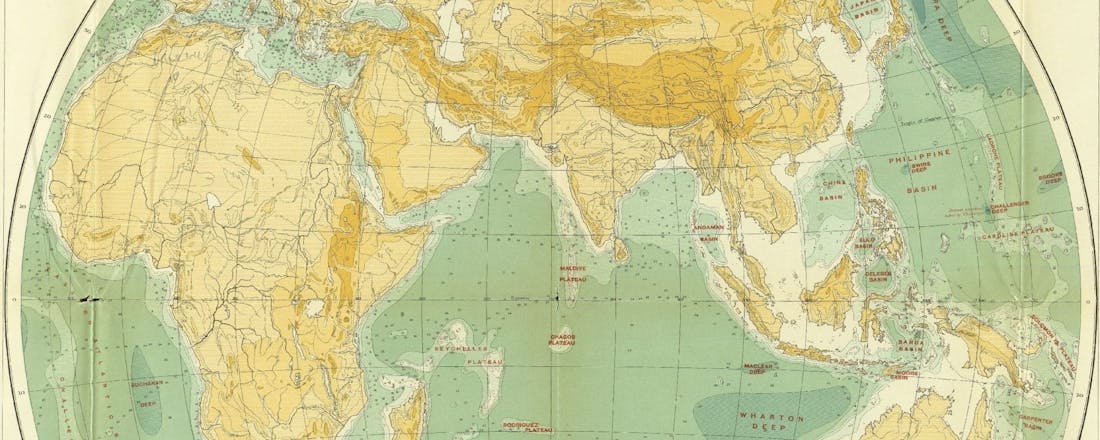

De ASEAN (Association of Southeast Asian Nations, Associatie van Zuidoost-Aziatische Naties) is een organisatie van tien landen in Zuidoost-Azië. Doel is het bevorderen van economische, culturele en politieke samenwerking. De volgende landen zijn lid van de ASEAN: Brunei, Cambodja, Filipijnen, Indonesië, Laos, Maleisië, Myanmar, Singapore en Thailand. De oprichting van de ASEAN viel samen met de ontmanteling van de Westerse koloniale rijken in Zuidoost-Azië na de Tweede Wereldoorlog. Er wordt nu verder gewerkt aan de ontmanteling van de dollar als de reservevaluta in de internationale handel tussen de landen. Er zal een grensoverschrijdend digitaal betalingssysteem voor de lidstaten worden ontwikkeld voor het onderling gebruik van de lokale valuta.

Waarom wil de ASEAN dedollariseren?

Van de ASEAN-landen heeft alleen Singapore sancties opgelegd aan Rusland, terwijl alle andere ASEAN-landen handel blijven drijven met Rusland. Er is alarm geslagen over het feit dat landen in de problemen kunnen komen door de VS geleide sancties. De VS zou sancties kunnen opleggen aan een land en deze o.a. kunnen uitsluiten van het SWIFT-netwerk. ASEAN-landen gebruiken onderling vooral de dollar in de internationale handel. Het feit dat de VS de dollar en het SWIFT-netwerk als een sanctiewapen inzet, maakt deze landen nerveus.

Indonesië gaat al meteen een step verder. De Indonesische president Joko Widodo heeft er bij regionale overheden op aangedrongen om creditcards van lokale banken te gaan gebruiken en geleidelijk te stoppen met het gebruik van buitenlandse betalingssystemen waaronder VISA en Mastercard. Hij voerde aan dat Indonesië zich moest beschermen tegen geopolitieke verstoringen, daarbij verwijzend naar de sancties tegen de Russische financiële sector van de VS, de EU en hun bondgenoten vanwege het conflict in Oekraïne. Het is noodzakelijk om af te stappen van westerse betalingssystemen om transacties te beschermen tegen “mogelijke geopolitieke gevolgen”, volgens Widodo.

De impact van de dedollarisatie van de ASEAN

Het zal geen makkelijke opgave zijn om te dedollariseren. De meeste schuldverplichtingen staan uit in dollars en de dollar is nog steeds de rekeneenheid voor de handel in alle grondstoffen. De vraag naar de dollar is verder ook nog eens versterkt door het feit dat de lokale valuta van de ASEAN-regio veel zwakker zijn. De dollar wordt gebruikt als een middel om zich te beschermen tegen inflatie. Het eurodollarsysteem is voor de internationale handel niet makkelijk te vervangen. De dollar zal niet vrijwillig worden opgegeven door bedrijven en banken. Het zal dan ook een lang proces worden waarbij de dollar steeds meer los wordt gelaten. Naarmate dit proces voortduurt zal dit wel gevolgen hebben voor de vraag naar Amerikaans staatspapier. Geleidelijk zal de Amerikaanse dollar en economie dit zeker wel gaan voelen.

De hele wereld wil dedollariseren

Bovendien de BRICS-alliantie werkt ook hard aan een proces van dedollarisatie en met de introductie van een eigen gedeelde valuta en het gebruik van de yuan. In feite wil de hele wereld, behalve het Westen, af van de dominantie van de dollar en de hegemonie van de Verenigde Staten.

Het proces van dedollarisatie in de ASEAN-regio zou versnelt kunnen worden door de dollar te vervangen door de yuan en worden geïntegreerd met het Chinese betalingssysteem. Dit zou kunnen gebeuren in het kader van het Euraziatische samenwerkingsverband. Dit zou de opmars van de Yuan als een nieuwe alternatieve reservevaluta versterken.

Het Chinese Triffin Dilemma?

Niettemin, het is maar de vraag of de Chinezen de Yuan als een wereldreservevaluta willen en kunnen positioneren. Het bekende Triffendilemma moet worden vermeden waardoor China niet hetzelfde lot zal ondergaan als de Verenigde Staten. Een ongedekte lokale fiat-valuta kan namelijk niet gelijktijdig goed fungeren voor het dienen van de wereldeconomie en de lokale economie. Een wereldreservevaluta moet of wel een politiek en monetair neutrale rekeneenheid zijn ofwel volledig gedekt zijn door monetair neutraal onderpand.

De Verenigde Staten is van deze politiek afgestapt door de dollar eerst van een dekking met goud te halen en vervolgens deze in te zetten als een sanctiewapen. De Chinese Yuan als een fiat-valuta, is uiteindelijk in handen van een autoritair regime met een eigen schuldenproblematiek. Het is zeker geen politiek neutrale valuta en de Centrale Bank van China is niet onafhankelijk van de Chinese politieke agenda. Bij de dollar ligt dit veel complexer aangezien er een enorme offshore dollarmarkt is die in feite buiten de controle van de FED ligt: de eurodollarmarkt. Deze dollarmarkt is moeilijk te vervangen en er bestaat nog geen offshore yuanmarkt. De Chinese Yuan is verder nog niet veel in trek in vergelijking met de dollar. De dedollarisatie van de ASEAN-regio zal hier stapsgewijs verandering in kunnen brengen.

Een ander probleem is dat het huidige officiële onderpand van de Yuan, de Chinese staatsobligaties, niet erg in trek zijn. De Chinese financiële sector is nog steeds gesloten en er zijn nog kapitaalrestricties. De positionering van de Chinese Yuan als een wereldreservevaluta als een vervanging van de dollar is niet aan de orde. Het is verder zeer onwaarschijnlijk dat Chinese beleidmakers dit als doelstelling hebben en zeker kennis hebben van het Triffendilemma. Het ziet er eerder uit dat we de komende jaren gaan naar een scenario van verschillende regionale reservevaluta die naast elkaar worden gebruikt en blijven bestaan.

Om het vertrouwen te versterken is de Chinese Yuan in de internationale handel uiteindelijk wel door goud afgedekt. Het verleden (Bretton Woods I) heeft echter al geleerd dat goud ook niet goed fungeert en vele tegenpartijrisico´s kent. Verder is goud een laatste redmiddel, ook de Chinese communistische partij zal niet graag de controle over de Yuan geldpers willen opgeven en worden beperkt door een goudstandaard.

Verder er is een nieuw alternatief. In dit digitale informatietijdperk die 24-7 draait op het internet met de opkomst van o.a. nieuwe deflatoire technologieën waaronder AI, vraagt om een nieuwe type politiek neutrale monetaire eenheid: enter bitcoin (BTC).

Wat wordt er bedoelt met Bretton Woods III?

De introductie van de Petroyuan

Saoedi-Arabië en Iran sluiten een vredesakkoord