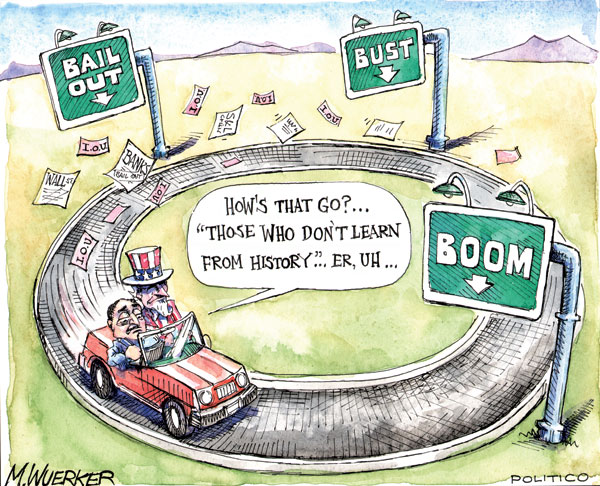

We zitten midden in een uitzonderlijke economische crisis en het is erg relevant om te kijken hoe de overheid daarmee omgaat. Daarbij is het verstandig om naar de geschiedenis te kijken, want hoewel de geschiedenis zich niet exact herhaalt, zijn er zeker wel paralellen waar te nemen.

De korte schuldencyclus

Om te begrijpen waarom de economie van nature schommelt, is het belangrijk om te beseffen dat onze economie is opgebouwd rond een schuldensysteem. In een gezonde economie is het gunstig om leningen af te sluiten om ondernemen en risico nemen mogelijk te maken. Normaal gesproken leidt dit er uiteindelijk toe dat sommige bedrijven te veel risico nemen en huishoudens te veel consumeren, waarna een periode van recessie volgt: consumenten geven minder uit, er worden minder leningen afgesloten en er is sprake van meer faillissementen (doordat bedrijven hun leningen niet meer kunnen afbetalen). Overheden reageren hierop door rentes en belastingen te verlagen, om geld uitgeven gunstiger te maken. Dit is een vorm van fiscaal beleid. Ook wordt er kwantitatieve versoepeling toegepast: er wordt meer geld geproduceerd en in omloop gebracht, zodat banken geld hebben om leningen uit te geven. Dit is een vorm van monetair beleid. Op deze wijze wordt de economie gestimuleerd. Dit is de korte schuldencyclus, en duurt ongeveer 5-10 jaar.

De lange schuldencyclus

Er ligt echter een probleem op de loer. Door geld bij te produceren en rentes te verlagen wordt de druk van schuld op kunstmatige wijze verlicht. De combinatie van fiscaal en monetair beleid zorgt er echter niet voor dat de hoeveelheid schuld geheel verdwijnt. Sterker nog, na iedere korte schuldencyclus valt de nominale hoeveelheid schuld steeds een stukje hoger uit. De verhouding tussen de schuld en het bruto nationaal product loopt steeds verder uiteen. Het lijkt steeds weer beter te gaan met de economie na iedere korte schuldencyclus, maar in realiteit loopt de situatie steeds meer uit de hand. Iedere keer dat overheden maatregelen zoals kwantitatieve versoepeling en het verlagen van de rente toepassen om lenen gunstiger te maken, moedigen ze consumenten en bedrijven aan om schuld op te bouwen, die vervolgens niet ingelost wordt.

Bezuinigingen

Een alternatief op deze combinatie van stimulerend fiscaal en monetair beleid zijn bezuinigingen. Dat betekent dat overheden hun uitgaven drastisch schrappen en lijdzaam toekijken terwijl bedrijven en banken failliet gaan. Hoewel dit een natuurlijkere aanpak is dan geld bijdrukken en de economie op kunstmatige wijze stimuleren, zorgt zo’n beleid in realiteit voor veel weerstand. De bevolking eist immers dat de overheid iets doet om de werkloosheid tegen te gaan en naarmate banken omvallen, zien spaarders hun geld in rook opgaan. In de meeste gevallen wordt zo’n situatie niet lang getolereerd, en zullen politici die juist het stimuleren van de economie beloven gemakkelijk aan de macht komen.

De Grote Depressie

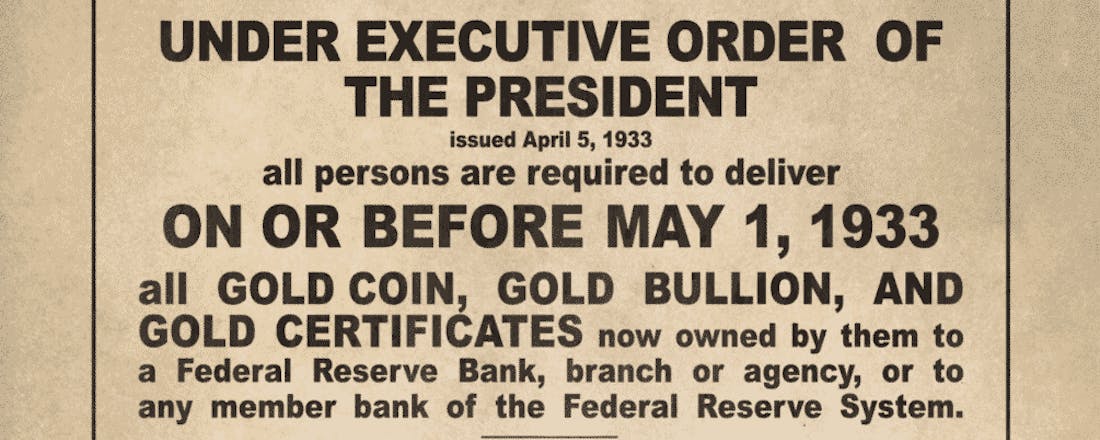

Om deze economische krachten aan het werk te zien, kunnen we kijken naar de Verenigde Staten, van de jaren ’20 tot na de oorlog. Aan het eind van de jaren ’20 sloeg de Grote Depressie toe: de koersen daalden sterk, de economie kwam tot een stilstand, bedrijven en banken gingen massaal failliet en de werkloosheid nam extreem toe. De Amerikaanse overheid, onder leiding van Franklin D. Roosevelt, reageerde op de crisis met de New Deal, en hier kunnen we zowel fiscale als monetaire maatregelen in terugvinden. Het fiscaal beleid bestond aanvankelijk niet uit grote overheidsuitgaven (daar waren Roosevelt en de New Dealers geen fan van), maar uit het bezuinigen op de salarissen van ambtenaren en het pensioen van veteranen. Een significante stap in het monetair beleid was dat de waarde van de dollar als de wereld reservemunt werd losgekoppeld van goud en al het goud onder de bevolking door de overheid werd geconfisqueerd (executive order 6102).

De Tweede Wereldoorlog

Hoewel de Tweede Wereldoorlog een reusachtige tol eiste in mensenlevens en grootschalige verwoesting, vormde het op een andere manier ook een stimulans voor de (Amerikaanse) economie: de Amerikaanse overheid begon enorme uitgaven te doen en zette een kolossale oorlogsindustrie op touw. Om dit te financieren kocht de centrale bank van de Verenigde Staten (de Federal Reserve) op grote schaal staatsobligaties op (met bijgedrukt geld) en verlaagden ze de rentevoet. Na de oorlog werd deze industrie omgezet tot een civiele industrie en kwamen er miljoenen soldaten thuis met geld om uit te geven: de economie was gered.

De toekomst?

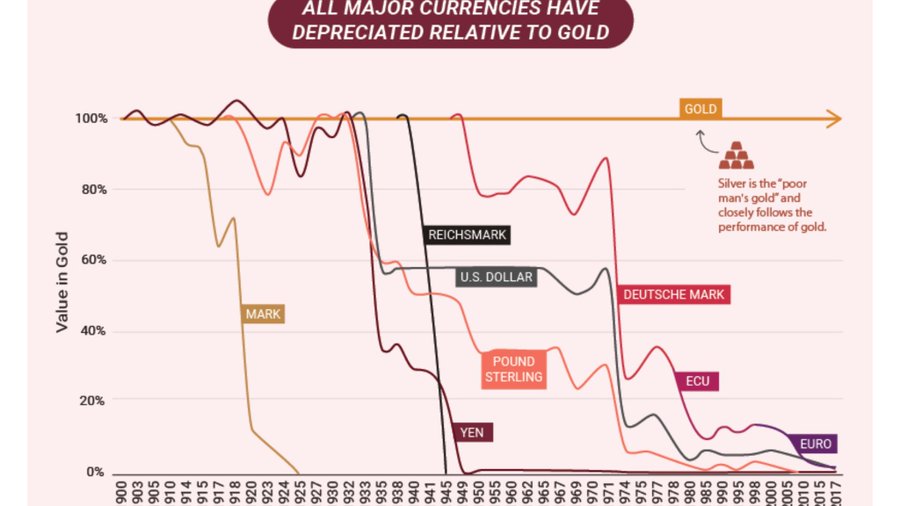

Maar degenen die de rekening betaalden, de kredietverstrekkers, kwamen er bekaaid vanaf. De kunstmatige inflatie zorgde ervoor dat het geld dat zij hadden voorgeschoten minder waard werd. Dus zelfs wanneer het bedrag werd terugbetaald, hielden ze er vervolgens minder koopkracht aan over.

En hier zit een wijze les in voor de toekomst: we zitten midden in een nieuwe economische crisis, waar overheden een antwoord moeten bedenken. Als de geschiedenis ons iets heeft geleerd, is dat dit waarschijnlijk zal bestaan uit kwantitatieve versoepeling, grootschalige uitgaven en het kunstmatig laag of negatief houden van de rentevoet (dus lager dan de officiële inflatiecijfers). Iets om rekening mee te houden voor investeerders, aangezien dit dus kan betekenen dat de voorgeschoten som onderaan de streep steeds minder waard wordt. Verdere financiële repressie en het verlies van koopkracht ligt in het verschiet.

Michael Saylor van MicroStrategy kwam met afgrijzen tot dit inzicht. Hij besloot in samenspraak met de gehele directieraad om een cashpositie van meer dan $400 miljoen volledig omwisselen voor Bitcoin. Negatieve rentevoeten zal een wereldwijde kapitaalverhuizing verder op gang brengen naar vooral Bitcoin en USD stablecoins waarover rente kan worden verdiend.

In dit artikel van de macro-econoom Lyn Alden wordt nog dieper ingegaan op deze geschiedenis van het Amerikaanse monetaire en fiscale beleid in de afgelopen eeuw.

Gerelateerde artikels: